賞与を支払ったときの社会保険の取扱いについて

今回は、賞与を支払ったときの社会保険の取扱いについて解説します。賞与の支払いについては、基本的には給与と同じように所得税や社会保険料を控除した金額を支払います。ただ給与と異なり賞与は支払ったらそのつど、支払い後に届出をします。

源泉所得税の計算方法も給与とは若干違うので、あわせて解説していきたいと思います。

賞与からの社会保険料の控除について

賞与についても、健康保険・厚生年金等の毎月の保険料と同率の保険料を納めることになっています。賞与の保険料は標準賞与額に基づいて決められています。

標準賞与額は、各被保険者の賞与額から1,000円未満の端数を切り捨てたものですが、上限があり、健康保険は年度での累計額が573万円、厚生年金保険は支給1回あたり(同じ月に2回以上支給されたときは合算して)150万円です。

また保険料額は、各被保険者の標準賞与額×保険料率です。給与のときのように「健康保険・厚生年金保険の保険料額表」によるのではなく、標準賞与額に直接料率を乗じます。料率は、健康保険は都道府県単位(または健保組合ごと)の保険料率、厚生年金保険は18.300%です。これを労使で折半して負担することになります。

ただし、使用者側はこれに加えて「子ども・子育て支援勘定」の項目にある「子ども・子育て拠出金」を全額負担しますので、若干使用者側の方の負担が大きくなります。これは給与の場合でも同じように徴収されています。賞与の場合は標準賞与額に0.36%を乗じた金額(令和7年12月現在)となっています。

会社の行う経理手続きとしては、賞与支払い後5日以内に「被保険者賞与支払届」を年金事務所に提出します。

原則として既に印字がされたこの届出書が賞与支払予定時期のひと月前になると年金事務所から送付されてきますので、これに支払い金額等を記載することになります。

納付については、賞与支払届により保険料が算定されますが、賞与の保険料は、その月の毎月の保険料と合わせて原則として翌月の納入告知書により請求されますので、これに基づいて納付します。

賞与支払届の書き方

次に実際の「被保険者賞与支払届」を見ていきましょう。賞与支払届には、氏名、生年月日は印刷されてきます。

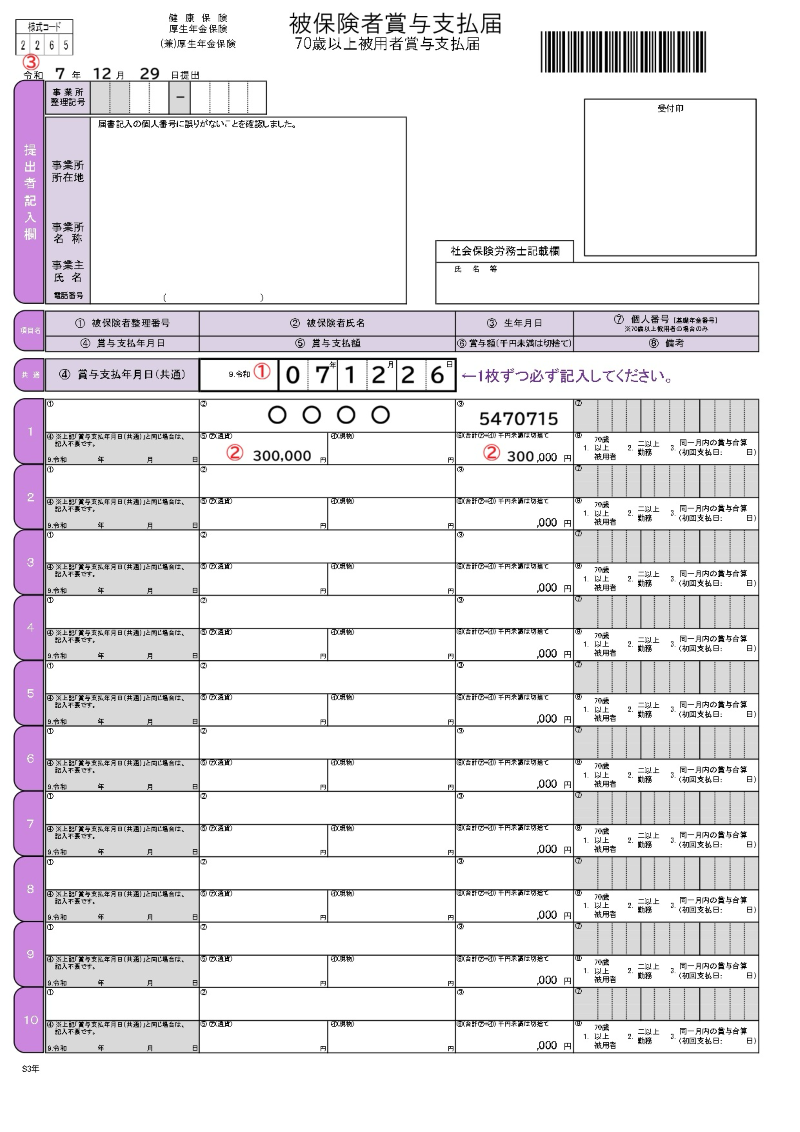

(例)支払日・令和7年12月26日、支払者1名、賞与額300,000円の場合

- ①賞与支払年月日を記載します。

- ②賞与金額を記載します。300千円と300,000円、ちなみに記入欄によって千円単位と円単位ですので気をつけてください(ケタを間違うと年金事務所から金額確認の連絡が来てしまいます)。

- ③年金事務所への提出日を記載します。

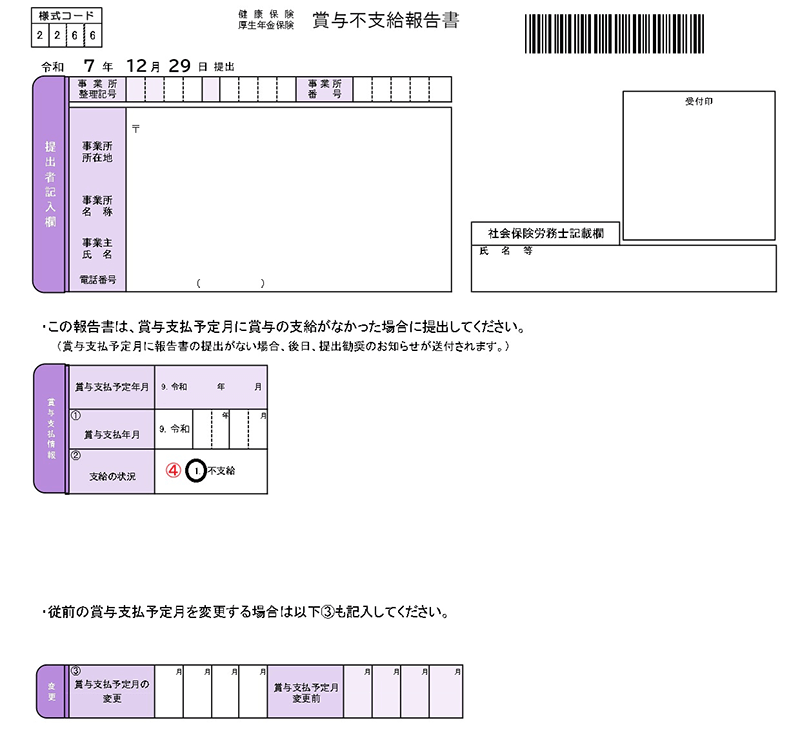

- ④賞与の支払いがない場合は、賞与不支給報告書の不支給に○を付けて提出します。

※令和3年4月から「被保険者賞与支払届総括表」は廃止となり、「賞与不支給報告書」が新設されました。

資料1)被保険者賞与支払届

資料2)賞与不支給報告書

源泉所得税の金額の算定方法もおさえておきましょう

それでは賞与支払い時の源泉所得税の金額の算定の方法も見ておきましょう。

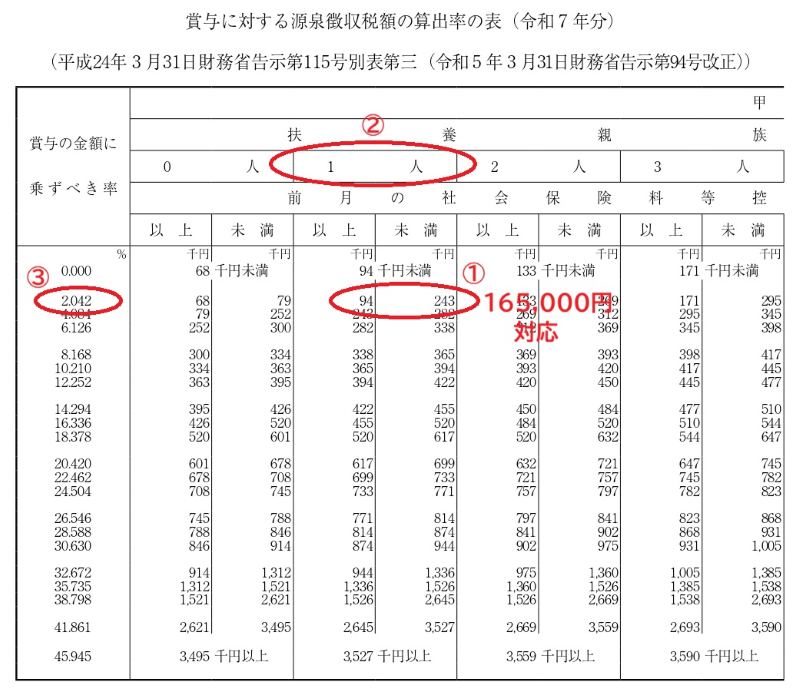

賞与からの源泉徴収事務は原則として「賞与に対する源泉徴収税額の算出率の表」により行います。

例は、前月の給与は200,000円(扶養1人、社会保険料は35,000円、甲欄者)、賞与300,000円に対する社会保険料控除額は44,067円とします。

①その者の前月中の給与から前月中の社会保険料等の金額を控除した金額を求めます。(200,000円-35,000円=165,000円)

②扶養親族等の数と①の金額とに応じて甲欄の該当する行を求めます(扶養1人)。

③上記②で求めた行と「賞与の金額に乗ずべき率」の交わるところに記載されている率が求める率です(2.042%)。

よって社会保険料控除後の賞与額に③の税率を乗じて源泉徴収すべき所得税額が算出されます。

(300,000円-44,067円)×2.042%=5,226円

資料3)賞与に対する源泉徴収税額の算出率の表

賞与支払い時の手続きをおさえておきましょう

今回は、賞与支払い時の社会保険の手続きと源泉所得税額の算定を取り上げました。計算については給与計算ソフトで自動計算している会社が多いとは思いますが、社会保険料や所得税の算出方法については理解しておいた方がよいでしょう。

また「賞与支払届」等は経理担当者が記載し、提出することになります。賞与の支給がなくても賞与不支給報告書を提出しますので、手続きが遅れないように迅速に対応しましょう。